芯片资讯

- 发布日期:2024-01-05 12:35 点击次数:118

一石激起千层浪。作为模拟芯片行业最有影响力的龙头,TI降价抢市的举动,不仅加剧了整个模拟芯片行业的竞争局面,而且也让众多国内模拟厂商被动卷入了价格战,业绩遭受重创。

德州仪器(Texas Instruments,简称TI)成立于1930年,是全球最大的模拟芯片供应商,长期以来在全球模拟芯片行业市占率第一。

模拟芯片巨头“无底线”降价

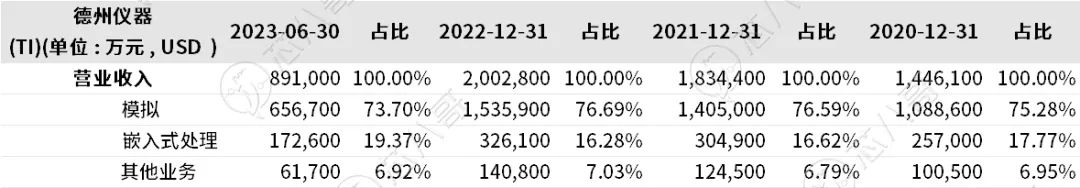

目前,TI能够为全球超过10万客户提供超8万种产品,在全球15个生产基地运营着12家晶圆厂、7家封装及测试工厂以及多家凸点加工和晶圆测试工厂。此外,据TI披露,公司营收90%以上来自于模拟芯片和嵌入式处理业务,其中模拟芯片在2022年实现营收153.6亿美元,占公司总营收的比例为76.7%,是公司主要的营收来源。

TI主要业务占比情况

资料来源:芯八哥整理

业内周知,模拟芯片具有工艺制程依赖小、种类繁多、使用周期长等特征,因此一直以来其市场价格都比较稳定。作为模拟芯片行业的龙头企业,TI一反常态,在近期率先宣布大幅降价,颇受业界关注。

据了解,早在5月中旬,业内就有传闻称,TI在中国台湾市场,针对电源管理IC大幅降价20%~30%;而到5月下旬,TI将降价全面扩散到了中国大陆市场,并且全面下调了中国市场的芯片价格。某模拟芯片厂高层表示,“TI这次降价没有固定幅度和底线”。

按性质的不同,模拟芯片可以分为电源管理和信号链芯片。TI电源管理芯片产品具体包括电池管理芯片、DC/DC开关稳压器、线性稳压器、电压监控器等。而信号链芯片包括放大器、数据转换器、接口、开关和多路复用器产品等产品。

德州仪器主要产品线情况

资料来源:德州仪器

在业内人士看来,此次TI降价对以消费应用场景为主的通用模拟芯片影响最大,尤其是消费类通用电源管理类芯片,该领域由于国内已有不少公司形成了相当规模的出货,并且产品逐渐占领了部分高端市场,所以电源管理类芯片是德州仪器精准打击的主要目标。而对于工业和汽车领域的模拟芯片,由于产品壁垒高、验证周期长、客户粘性大,德州仪器的降价很难在短时间内形成冲击,因此暂时影响有限。

TI降价的真正原因

TI匆匆降价,究竟为何?

1、行业下行,供过于求去库存压力较大

从行情来看,自2022年下半年以来,受宏观经济增速放缓、半导体行业周期性波动等多重因素影响,以消费电子为代表的终端市场整体需求疲软,整个半导体行业开始出现周期性下行。2023年Q1半导体市场延整体延续了2022年下半年的下行态势,全球半导体市场面临较大的去库存压力。

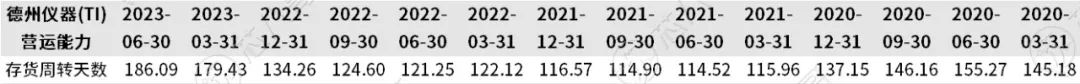

以TI为例,在供给端,由于产品和制成品增长迅速,公司在Q2存货金额为 37.29 亿美元,环比上升 13.41%,同比上升 65.57%。此外,公司的存货周转天数已经从2021年的114天的低位逐渐上升到2023Q2的186天的高位,库存压力不断增大;而在需求端,受宏观经济因素影响,除了汽车业务较为景气外,TI其他业务受客户砍单和清理渠道库存的影响,市场需求持续疲软。

TI库存周转天数不断增加

资料来源:wind

2、连续2个季度业绩同比环比下滑,业绩承压明显

从业绩来看,2022年Q4,德州仪器营收为46.7亿美元,同比减少3.35%,环比减少10.89%。净利润为19.62亿美元,同比减少8.23%,环比减少14.51%。在该季度,TI仅汽车市场环比中个位数增长,其它市场营收均环比下降10%以上;2023年Q1,TI营收为43.8亿美元,同比减少10.72%,环比减少6.23%。净利润为17.08亿美元,同比减少22.40%,环比减少12.95%。在Q1季度,TI汽车市场环比中个位数增长,工业市场环比持平,其它市场持续下跌。

德州仪器分季度业绩增长情况

资料来源:芯八哥整理

3、显著高于同行的高毛利,有充分的降价的空间

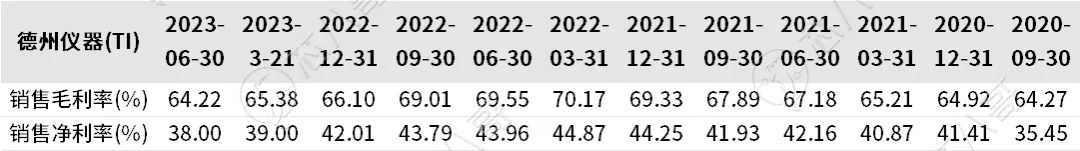

TI采用IDM模式,通过不断加强内部的成本管理,公司毛利率从2013年的52.14%逐渐提升到2022年的68.76%,呈稳步提升趋势。

德州仪器分季度毛利率情况

资料来源:芯八哥整理

公司的毛利率在近十年内的提升主要有如下原因:1、12英寸(300mm)晶圆产能扩张带来的成本降低。公司通过投资打造自有12英寸晶圆厂产能,相比大多数竞争对手的8寸晶圆厂能有效降低成本。根据公司官网,300mm晶圆厂相比200mm晶圆厂单片芯片成本低40%,最终提升8ppts毛利率;2、产品结构改善。公司重点布局汽车和工业领域,二者已占公司收入的65%左右,而汽车、工业类产品具有高壁垒、高毛利特点,产品结构优化带动公司整体毛利率上升;3、直销比例提高。德州仪器已布局直销团队多年,2020年公司迈出关键一步,平均直销比例从2019年的35%快速提升到2020年年中的47%,2022年末已经达到63%。截至2022年末,公司平均直销占比已达到70%,分销转直销提高了销售效率和服务质量。

4、降价促销,始终以获得市场份额为目标

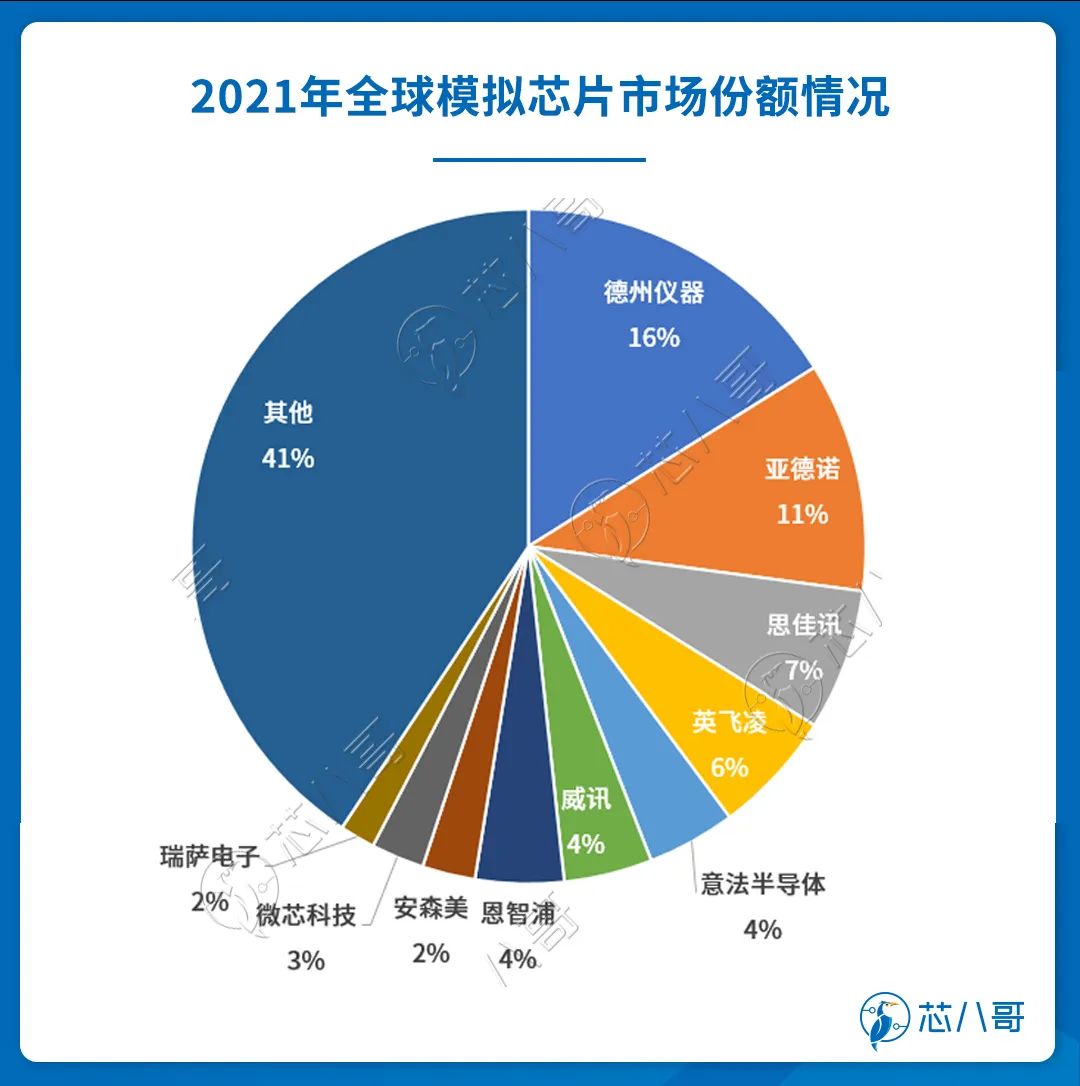

德州仪器长期以来在全球模拟芯片行业占据领先地位,市场份额多年来连续排名全球第一。根据IC Insights数据,XHSC(小华半导体)芯片 2021年德州仪器为全球模拟芯片市场份额最大的厂商,占比为19%,近年来市场份额稳中有升,相比于2018年的18%市占率小幅提升。

资料来源:IC Insights

由于下游分布广泛、定制化需求多,模拟芯片行业具有市场格局分散的特点,中小厂商数量较多。根据IC Insights,2021年模拟芯片行业CR5仅约52%。随着未来行业进一步整合,TI有望凭借降价促销进一步提升市场份额,筑牢竞争优势。

近日,TI在业绩说明会上也特意披露了公司的定价策略。公司表示,鉴于公司连续几个季度出现取消订单量增长,可以判断客户当前正在持续去库存过程中,预计未来客户砍单情况仍然会保持上升趋势。而在价格方面,公司的定价策略没有改变,会定期监控公司所有产品的定价,始终把持续获得市场份额作为定价的目标。

这些***厂商最受伤

TI作为模拟芯片行业的标杆,它的降价不可避免的将对整个行业造成较大的影响。

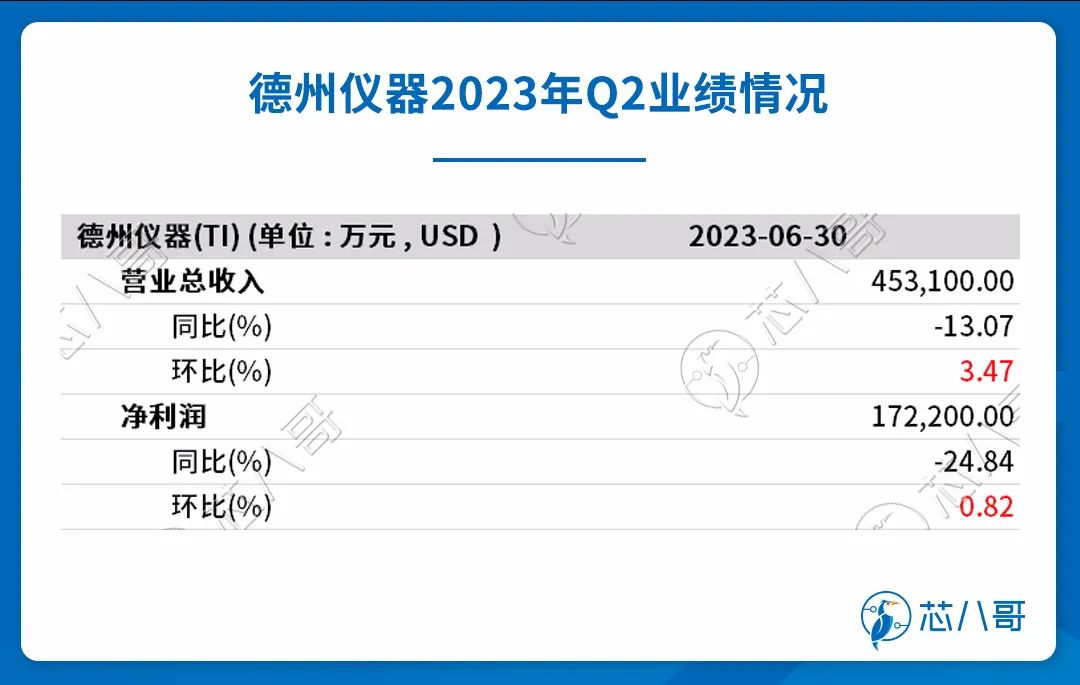

对自身而言,一方面,降价会减弱下游客户采购***的动力,在短期内会给TI带来更多的新增客户和销量;另一方面,降价给公司带来的反馈是是显而易见的。据TI Q2业绩数据,二季度公司营收45.3亿美元,同比减少13.1%,环比增长3.5%,净利润为17.2亿美元,同比减少24.8%,环比增长0.8%。虽然降价暂时让公司的毛利率同比下降了5.3%,环比下降了1.16%,但是从环比数据来看,TI借着降价促销,迅速打开了销量局面,并且结束了连续2个季度的业绩同比/环比下滑情况。

德州仪器2023年Q2业绩情况

资料来源:德州仪器

对中国模拟厂商来说,随着TI宣布降价,原先靠价格优势参与市场竞争的厂商优势已荡然无存,并且在行业整体下行的情况下,为了清理库存,圣邦股份、艾为电子、必易微、晶丰明源等大部分厂商不得不跟进降价,整个模拟芯片行业迎来一波价格战,整体而言行业竞争呈加剧趋势。

价格战带来的结果无疑是灾难性的。根据wind的数据,2023年Q2,A股27家模拟芯片上市公司中,除了唯捷创芯、博通集成、晶丰明源、芯朋微4家公司外,有23家公司(占比85%)Q2净利润同比出现下跌,其中同比下跌幅度超过1倍的更是超过10家;而从2023H1来看,仅有希荻微和慧智微-U2家公司净利润同比增长,超过93%的模拟上市公司净利润都出现了同比下滑。

2023年Q2 85%的模拟公司净利润同比下滑(单位:万元;%)

资料来源:芯八哥整理

分行业来看,电源管理芯片方面,2023年Q2大部分公司业绩遭受重创,其中灿瑞科技、希荻微、晶丰明源、富满微、明微电子、上海贝岭、杰华特更是出现单季度亏损的情况。

2023年Q2电源管理芯片业绩情况(单位:万元;%)

资料来源:芯八哥整理

除了业绩亏损外,从增长率来看,电源管理芯片中包括希荻微、杰华特、上海贝岭、灿瑞科技、明微电子在2023年Q2净利润不管是同比还是环比下降幅度都超过了1倍。由此可见,行业下行时期的价格战,让这些公司业绩遭受了重创。

5家企业2023年Q2业绩同比环比下降幅度超过1倍(单位:万元;%)

资料来源:芯八哥整理

以明微电子为例,公司在2023H1实现营业收入 3.13 亿元,较上年同期下降 21.46 %。实现归属于上市公司股东的净利润为-0.80 亿元,较上年同期下降 187.05%。其中公司在Q2季度实现净亏损为7,537.59万元,同比下滑461.35%,环比下降1,452.84%。

值得重点提及的是,在报告期内,明微电子受宏观经济和市场竞争激烈的影响,公司为快速消化过剩库存,巩固市场份额,对产品价格进行了大幅下调,平均单价较上年同期下降 44.33%。产品单价下降不仅导致公司毛利率大幅下降(同比下滑31.04%),而且也使公司部分产品库存成本与销售价格形成倒挂,因此报告期内公司计提了 7,360.59 万元存货跌价准备。

信号链方面,整体业绩情况和电源管理差不多。在2023年Q2,晶华微、博通集成、裕太微-U、慧智微-U、纳芯微、翱捷科技-U等厂商都出现单季度净利润亏损的情况。

2023年Q2信号链芯片业绩情况(单位:万元;%)

资料来源:芯八哥整理

除了业绩亏损外,从增长率来看,信号链芯片企业中包括慧智微-U、裕太微-U、晶华微、纳芯微四家厂商在2023年Q2净利润不管是同比还是环比都呈明显的下降趋势。

4家企业2023年Q2业绩同比环比下降(单位:万元;%)

资料来源:芯八哥整理

以纳芯微为例,该公司在2023H1实现营业收入 72,367.67 万元,较上年同期减少 8.80%。其中信号链产品实现营收 41,001.35 万元,同比下降 22.27%。归属于上市公司股东的净利润为-13,160.43 万元,同比下降 167.48%。公司表示,业绩下滑主要受整体宏观经济及半导体周期下行,终端市场需求疲软以及行业去库存等因素影响,以及受行业供需关系变化、市场竞争加剧等因素所致。

一石激起千层浪。作为模拟芯片行业最有影响力的龙头,TI降价抢市的举动,不仅加剧了整个模拟芯片行业的竞争局面,而且也让众多国内模拟厂商被动卷入了价格战,业绩遭受重创。

不过,好消息是,随着消费电子市场的止跌回升,国内27家模拟厂商中已有25家厂商在Q2实现营收环比增长,这说明整个模拟芯片行业的至暗时期已过。此次价格战之后,TI的市场份额将得到小幅度的提升,而国内以圣邦股份、思瑞浦为代表的具备产品数量及组合优势的头部厂商未来也会取得更高的市场份额,而缺乏市场竞争力的部分中小通用产品厂商将会逐渐被市场淘汰出局。

- 德州仪器(TI)代理商还剩哪些?从分散到集权的博弈,及艾睿受限后的破局之路2025-10-20

- TI推出适用于C2000的快速电流环路软件2024-11-01

- 美国Rethink Robotics推出的ClickSmart智能夹爪套装 提供一站式机器人解决方案2024-10-19

- leti采用了由3Dstack制成的96核芯片2024-06-24

- 1.13早安☀☀原厂现货热卖Lattice品牌型号LC4064V-75TN48C LC4032V-75TN48C LCMXO2-1200HC-4TG100I SII9293CNUC SII9135ACTU2024-05-30

- 德州仪器(TI)CEO:除汽车芯片外,其他市场需求将疲缓2024-05-20